時序進入第三季,即使台股高檔震盪加劇,但放眼全球,台股依舊是新興亞洲市場中相對抗跌的股市,「理由很簡單,相較全球,台股本益比偏低、企業成長性佳,對於外資的吸引力依舊不低。」國泰投信國內股票投資部主管陳怡光,提出了他的觀察。

他尤其看好一些受到先前熱門族群資金排擠影響、股價備受壓抑的績優股,這些獲利穩定、價值被低估的標的,可望成為行情震盪下的資金避風港,醞釀下一波補漲行情。

只是,該如何挑選耐震又有成長性的價值型股票?擅長價值投資選股的資深證券分析師林成蔭建議,不妨採「二低一高」選股法,也就是以「低本益比、低股價淨值比,業績成長性變高」的特質做篩選。

在價值股布局時點上,通常會建議本益比低於十倍、股價淨值比低於一.五倍時介入,但考量目前台股還原權值後仍在一萬一千點之上的多頭市場,可考慮放寬以個股歷年本益比的高低平均值做依據,又或者可從低於台股大盤六月平均本益比十四.九五倍,或平均股價淨值比一.六九倍作為衡量基準。

判斷是否具業績成長性

至於如何判斷「業績成長性變高」?首先可選擇有「 護城河」保護,以及股東權益報酬率(ROE)較佳的公司。

護城河,指的是企業產品與服務的進入門檻較高,尤其具備技術門檻利基、寡占產業優勢、專利權與認證門檻等產業,又或者有市占率提升或市場規模成長等題材。ROE,則最好搭配高淨利率,比方說,ROE大於十五%、淨利率大於七%等。

此外,談到企業成長動能,自然少不了要觀察營收與獲利表現。林成蔭強調,雖然財務數字大多是落後指標,但是檢視財務數字是否符合預期,或是有超出、低於預期的表現,均可作為調節持股與換股操作的參考。比方說,當每季或每月EPS、營收年增率上升,每季、每年的毛利率增幅持續向上者,通常可視為具有成長動能,反之,宜謹慎看待。

值得一提的是,在操作上,還得釐清標的是價值成長股還是景氣循環股,並且應堅持買在相對低的位階。

景氣循環股通常建議「買在高本益比,賣在低本益比」時,因此,最好要以股價淨值比做衡量。比方說,南亞科目前本益比低於十倍,但股價淨值比已經達一.八倍,已與歷史高點的二倍相差不遠,在投資時點的拿捏上,就該有分寸。

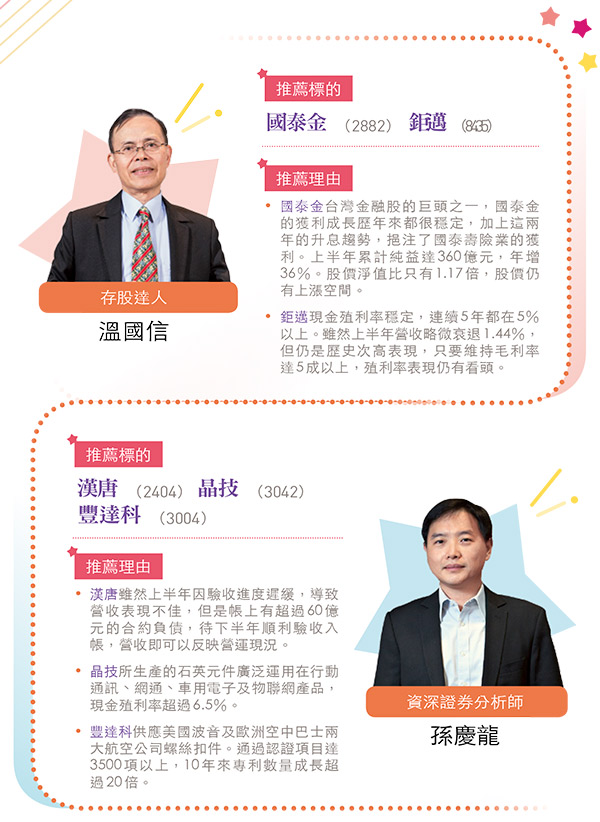

擅長長線布局的資深證券分析師孫慶龍則認為,價值投資可用高現金殖利率作為選股的第一關。

分析歷史數據,統計五年內平均現金殖利率超過七%的個股,平均持有五四○天,會有二三.八六%的投資報酬率。但普遍來說,超過七%殖利率的股票,通常股價基期較低。因此,他提醒股價上漲之後,「現金殖利率低於五%時,就可以進行區段的操作,選擇以價差為獲利手段。」

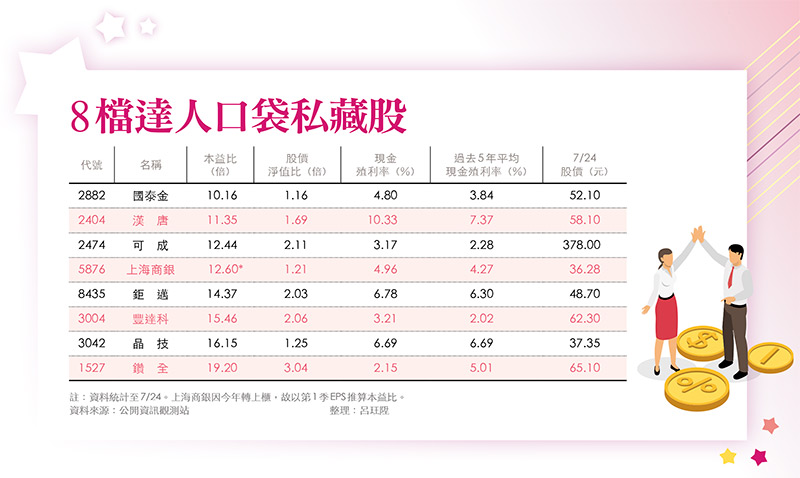

▲點圖放大

關注「未來會很多」的產業

但為了避免落入價值陷阱,孫慶龍還會再進一步關注產業面,主要會深入研究具有想像空間、符合未來趨勢的產業。孫慶龍以「過去沒有、現在開始有、未來會很多」,形容趨勢向上產業的特性,像十年前開始熱銷的智慧型手機產業就是典型例子。

-

價值陷阱:現在股價被低估,未來價值可能會更低。

事實上,現在的5G就具備趨勢產業的特質,因為未來的自駕車、物聯網,甚至是智慧城市,都需要藉由5G來支撐龐大資料量的傳輸,在未來科技趨勢基本架構不改變的情形之下,5G就會是下一個支撐科技業的支點。

另一方面,孫慶龍也提到,財報中有幾個領先指標可以觀察,像是現金流量表當中的「固定資產購置」,或是今年因IFRS 15會計公報上路,在資產負債表所新增的「合約負債」等科目,都可留意。

其中,「固定資產購置金額」代表資本支出,可評估未來營運成長的動能;「合約負債」其實就是預收款,會隨著公司提供商品或服務而轉變成營收,是衡量未來業績展望的一項指標。

存股達人溫國信則從最近的除權息季節談起。許多人關注的重點是能否填權息,而能否填權息的重點,在於個股的未來成長性及持續獲利的能力。

持續獲利的能力通常可以從歷年的EPS得到答案,不過,溫國信更重視以一家公司近五年的現金殖利率來作評估,「真正能連續五年發得出現金,才代表企業真的獲利穩健。」

▲點圖放大

標的再好 也要夠便宜才會賺

除此之外,溫國信也依據個股股性,區分為成長股、景氣循環股以及定存股三大類,再用不同指標作進一步的篩選。

其中,定存股主要看的就是現金殖利率;景氣循環股可以關注散裝貨運指標──波羅的海指數(BDI)。BDI指數是一個相當重要的觀察指標,BDI低點回升,就代表有景氣升溫的跡象;因為只要散裝貨運指數升高,就代表全球貿易熱絡,對景氣循環是正面訊息。

產業方面,溫國信則看重金融業。他建議可以將利率趨勢納入考量,像是這兩年的升息趨勢相當明顯,金融業獲利增加,就有許多適合投資的標的。

溫國信最後也提到,即使好股也要便宜買,基期過高的企業就會有下檔風險,有時可能賺了股利卻賠了價差。進行價值型投資,還是要尋找基期較低的股票,才能提高勝率。